زادت بنسبة 1.2 في المئة إلى 395 مليون دينار خلال الأشهر التسعة الأولى من العام

لماذا عادت مخصصات البنوك إلى الارتفاع؟

• المخصصات المجنّبة تعادل 58.5 في المئة من إجمالي الأرباح وتستمر في الضغط على الأداء المالي

• 6 بنوك زادت مخصصاتها بنسب طفيفة و4 سجلت تراجعاً

• 6 بنوك زادت مخصصاتها بنسب طفيفة و4 سجلت تراجعاً

فيما يغلب الاعتقاد أن البيئة التشغيلية للقطاع المصرفي مستمرة في التحسّن التدريجي، سجلت المخصصات المجنّبة مقابل القروض غير المنتظمة ارتفاعاً طفيفاً في الأشهر التسعة الاولى من العام الحالي، فهل في الأمر إشارة سلبية؟

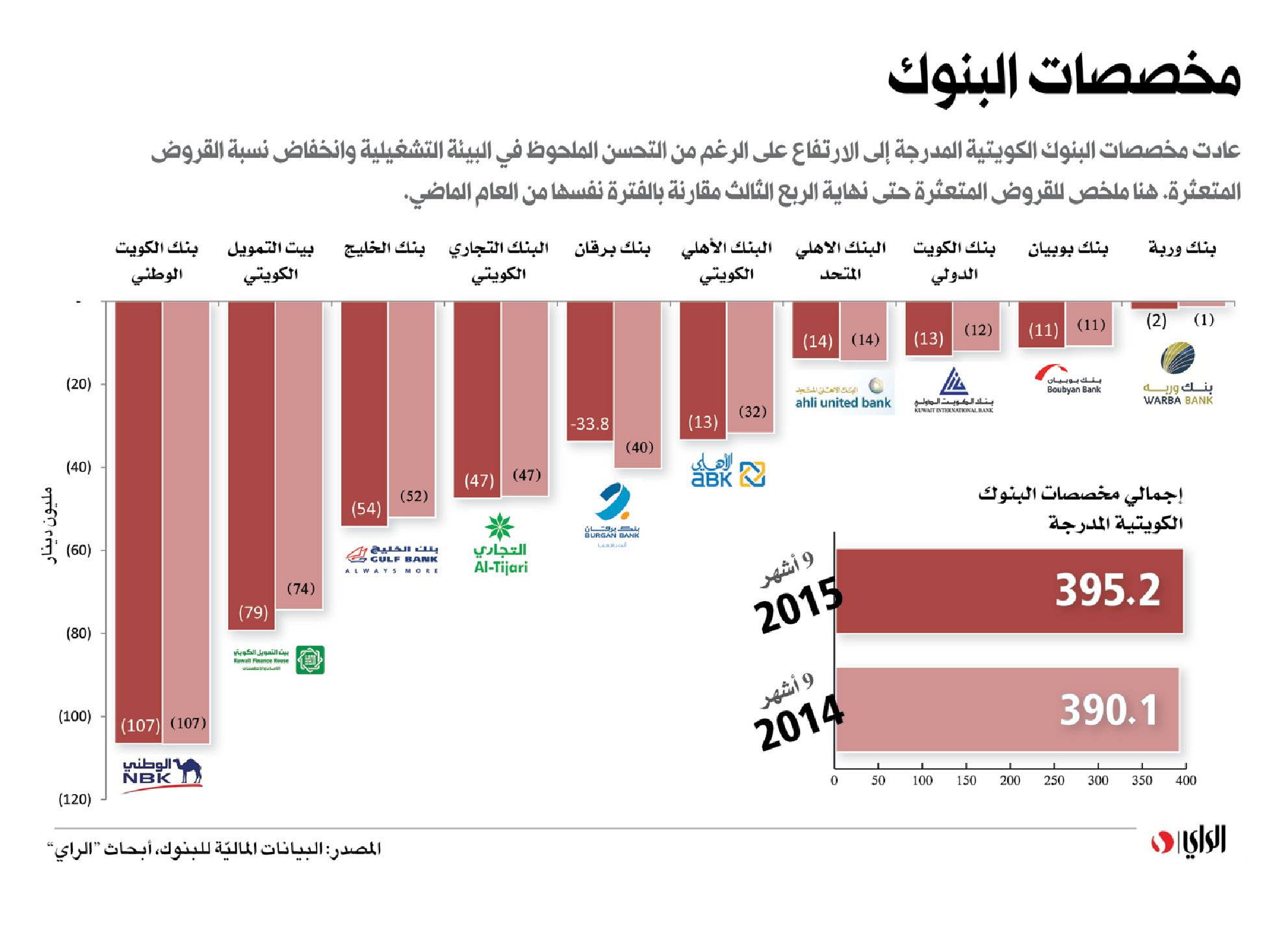

البيانات المرحلية للبنوك تشير إلى ارتفاع حجم المخصصات التي جنبتها البنوك الكويتية حتى نهاية الربع الثالث من العام الحالي بنسبة 1.2 في المئة على أساس سنوي لتبلغ 395.1 مليون دينار مقارنة بـ 390.6 مليون في الفترة المقارنة.

تلك الزيادة الطفيفة لا تبدو مفاجئة تماماً، بل إن بعض المراقبين كانوا يتوقعون زيادة أكبر للمخصصات في ظل ما تشهده سوق الاوراق المالية المُدرجة من تردٍ، وحقيقة الانكشاف المصرفي المعتبر على سوق الأسهم، إلى جانب الانخفاض الملحوظ لقيم بعض الاستثمارات الأخرى التي تقبلها البنوك كضمانات مقابل القروض، لاسيما في القطاع العقاري.

ولوحظ أن الزيادة المحدودة جاءت ضمن نتائج أعمال بنوك بعينها،، فيما سجلت بنوك اخرى انخفاضاً في حجم ما تم تجنيبه من مخصصات، منها بنك برقان، والاهلي المتحد اضافة الى البنك الوطني (بنسبة محدودة).

وفي المقابل، حققت البنوك المحلية تفوقاً على صعيد الارباح المُعلنة مقارنة بحجم المخصصات، إذ سجلت نمواً يبلغ 13 في المئة في التسعة أشهر الاولى من العام الحالي لتصل الى 675.2 مليون دينار مقارنة بـ 578.8 مليون دينار التي حققتها البنوك خلال الفترة المقابلة من العام الماضي 2014.

وكان لافتاً أن حجم المخصصات التي جنّبتها البنوك تعادل نحو 58.5 في المئة من الأرباح الصافية للبنوك العشرة المدرجة، ما يشير إلى أن المخصصات ما زالت تضغط بشكل واضح على معدلات الربحية والعائد على الأسهم المصرفية، وسط توقعات بأن تحافظ على ذلك المعدل خلال ما تبقى من العام.

ومن ناحية أخرى، كان للتسويات التي أقرتها البنوك أثر ملحوظ في حجم المخصصات المُجنبة حتى نهاية الربع الثالث، إلا ان إغلاق ملف المديونيات المتعثرة التي كانت شريحة من شركات الاستثمار الطرف الآخر فيها سيجعل البنوك مهيأة لفتح صفحة جديدة أكثر استقراراً.

ولا يخفى ان هناك عدداً من المعطيات التي قد تفرض نفسها على الساحة البنكية خلال الفترة المقبلة بشكل سيكون له أثره على وضع البنوك وادائها المالي، منها ما تم طرحه من مشروعات واستثمارات قد تكون البنوك الكويتية الوجهة الرئيسية لتولي تمويلها وإن كان هذا الجانب يفتقر الى الشفافية الرقابية حتى الآن.

وفي كل الأحوال، تبدو بيئة الأعمال مبشرة جداً للقطاع المصرفي، في ظل استمرار النمو في القطاعات غير النفطية بنسبة تزيد على 3 في المئة، واستمرار الإنفاق الحكومي القوي على مشاريع البنية التحتية. وربما تكون فرص التمويل الأقرب صفقة تمويل مشروع الوقود البيئي ومشروع مرافق استيراد الغاز المسال، ومن بعدهما مشروع المصفاة الرابعة. وكل هذه المشاريع تضمن نمواً قوياً للائتمان في المدى القريب والمتوسط.

وكذلك يوفر الاتجاه الحكومي لإصدار سندات سيادية لتغطية عجز الميزانية فرصة جيدة للقطاع المصرفي لتوظيفات آمنة ومجدية.

«بوبيان» الأسرع نمواً والأقل مخصصات!

يسجّل بنك بوبيان علامة فارقة بين البنوك. فعلى الرغم من أنه يحافظ منذ سنوات على السجل الأسرع نمواً في حجم الأعمال والأرباح التشغيلية، إلا أنه في المقابل تحوّل خلال سنوات قليلة من بنك يواجه صعوبات حقيقيّة إلى ثاني أقل البنوك تجنيباً للمخصصات بعد بنك وربة الحديث التأسيس (انظر الرسم البياني). وهذا يشير إلى أن نمو الائتمان السريع لدى بنك بوبيان يترافق مع تحفّظ وحرص على جودة ممتازة للأصول. هذا النجاح يُحسب للإدارة التي تسلمت البنك بعد استحواذ بنك الكويت الوطني على حصة المساهم الأكبر في العام 2009، بقيادة نائب رئيس مجلس الإدارة الرئيس التنفيذي عادل الماجد.

البيانات المرحلية للبنوك تشير إلى ارتفاع حجم المخصصات التي جنبتها البنوك الكويتية حتى نهاية الربع الثالث من العام الحالي بنسبة 1.2 في المئة على أساس سنوي لتبلغ 395.1 مليون دينار مقارنة بـ 390.6 مليون في الفترة المقارنة.

تلك الزيادة الطفيفة لا تبدو مفاجئة تماماً، بل إن بعض المراقبين كانوا يتوقعون زيادة أكبر للمخصصات في ظل ما تشهده سوق الاوراق المالية المُدرجة من تردٍ، وحقيقة الانكشاف المصرفي المعتبر على سوق الأسهم، إلى جانب الانخفاض الملحوظ لقيم بعض الاستثمارات الأخرى التي تقبلها البنوك كضمانات مقابل القروض، لاسيما في القطاع العقاري.

ولوحظ أن الزيادة المحدودة جاءت ضمن نتائج أعمال بنوك بعينها،، فيما سجلت بنوك اخرى انخفاضاً في حجم ما تم تجنيبه من مخصصات، منها بنك برقان، والاهلي المتحد اضافة الى البنك الوطني (بنسبة محدودة).

وفي المقابل، حققت البنوك المحلية تفوقاً على صعيد الارباح المُعلنة مقارنة بحجم المخصصات، إذ سجلت نمواً يبلغ 13 في المئة في التسعة أشهر الاولى من العام الحالي لتصل الى 675.2 مليون دينار مقارنة بـ 578.8 مليون دينار التي حققتها البنوك خلال الفترة المقابلة من العام الماضي 2014.

وكان لافتاً أن حجم المخصصات التي جنّبتها البنوك تعادل نحو 58.5 في المئة من الأرباح الصافية للبنوك العشرة المدرجة، ما يشير إلى أن المخصصات ما زالت تضغط بشكل واضح على معدلات الربحية والعائد على الأسهم المصرفية، وسط توقعات بأن تحافظ على ذلك المعدل خلال ما تبقى من العام.

ومن ناحية أخرى، كان للتسويات التي أقرتها البنوك أثر ملحوظ في حجم المخصصات المُجنبة حتى نهاية الربع الثالث، إلا ان إغلاق ملف المديونيات المتعثرة التي كانت شريحة من شركات الاستثمار الطرف الآخر فيها سيجعل البنوك مهيأة لفتح صفحة جديدة أكثر استقراراً.

ولا يخفى ان هناك عدداً من المعطيات التي قد تفرض نفسها على الساحة البنكية خلال الفترة المقبلة بشكل سيكون له أثره على وضع البنوك وادائها المالي، منها ما تم طرحه من مشروعات واستثمارات قد تكون البنوك الكويتية الوجهة الرئيسية لتولي تمويلها وإن كان هذا الجانب يفتقر الى الشفافية الرقابية حتى الآن.

وفي كل الأحوال، تبدو بيئة الأعمال مبشرة جداً للقطاع المصرفي، في ظل استمرار النمو في القطاعات غير النفطية بنسبة تزيد على 3 في المئة، واستمرار الإنفاق الحكومي القوي على مشاريع البنية التحتية. وربما تكون فرص التمويل الأقرب صفقة تمويل مشروع الوقود البيئي ومشروع مرافق استيراد الغاز المسال، ومن بعدهما مشروع المصفاة الرابعة. وكل هذه المشاريع تضمن نمواً قوياً للائتمان في المدى القريب والمتوسط.

وكذلك يوفر الاتجاه الحكومي لإصدار سندات سيادية لتغطية عجز الميزانية فرصة جيدة للقطاع المصرفي لتوظيفات آمنة ومجدية.

«بوبيان» الأسرع نمواً والأقل مخصصات!

يسجّل بنك بوبيان علامة فارقة بين البنوك. فعلى الرغم من أنه يحافظ منذ سنوات على السجل الأسرع نمواً في حجم الأعمال والأرباح التشغيلية، إلا أنه في المقابل تحوّل خلال سنوات قليلة من بنك يواجه صعوبات حقيقيّة إلى ثاني أقل البنوك تجنيباً للمخصصات بعد بنك وربة الحديث التأسيس (انظر الرسم البياني). وهذا يشير إلى أن نمو الائتمان السريع لدى بنك بوبيان يترافق مع تحفّظ وحرص على جودة ممتازة للأصول. هذا النجاح يُحسب للإدارة التي تسلمت البنك بعد استحواذ بنك الكويت الوطني على حصة المساهم الأكبر في العام 2009، بقيادة نائب رئيس مجلس الإدارة الرئيس التنفيذي عادل الماجد.